В 2026 году облака гиперскейлеров и ИИ-нагрузки требуют новых мощностей ЦОД, но возможность превратить запланированные мощности в действующие становится всё менее очевидной. Проблемы с доступностью энергии, ограничения регуляторов и задержки с вводом в эксплуатацию теперь оказывают существенное влияние, заявляется в докладе DC Byte.

Аналитики назвали пять трендов, влияющих на планирование, финансирование и строительство новых мощностей ЦОД в 2026 году:

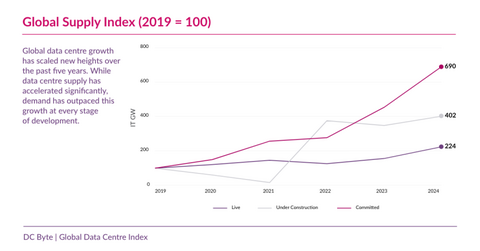

По данным DC Byte 2025 Global Data Centre Index, с 2019 года количество запланированных проектов ЦОД выросло более чем в шесть раз, но их вводимая в строй мощность растёт гораздо медленнее. В результате масштаб и спрос не меняются, но реализовать проекты становится сложнее, сроки реализации всё менее предсказуемы, а риски всё ощутимее. Дефицит электроэнергии, бюрократические барьеры и непредсказуемые сроки строительства будут ключевыми факторами для принятия решений о реализации инфраструктурных проектов для инвесторов и операторов, если ситуация останется неизменной в течение 2026 года.

Источник изображения: DC Byte

Согласно докладу, разрыв между объектами «на бумаге» и реально строящимися дата-центрами только растёт. На некоторых ключевых рынках анонсированные мощности более чем вдвое больше действительно возводимых. Дело не в спросе — он велик в сфере облаков, соцсетей и ИИ, как и готовность инвесторов выделять средства. Реализация проектов нередко останавливается на полпути из-за проблем с присоединением к электросетям, задержек с получением разрешений от регуляторов, необходимости модернизации энергосетей и больших сроков поставок критически важного оборудования. В «зрелых» хабах уровень доступных мощностей упал ниже 1 %, но новые дата-центры по-прежнему часто так и не продвигаются дальше стадии планирования.

Политические и бюрократические решения стали кардинально влиять на время реализации проектов. Исследование показало, что на некоторых зрелых рынках время присоединения к электросетям ожидается не раньше конца 2020-х гг., например, в Северной Вирджинии на подключение проектов мощнее 100 МВт может и вовсе уйти не менее семи лет. Если ранее разрешения на строительство получали за считанные месяцы, то теперь на это уходят годы, даже для хорошо финансируемых инициатив. На задержки влияют экологические законы, реформы зонирования, учёт энергоэффективности и др. Впрочем, на некоторых рынках происходит обратное — власти пытаются привлечь инвестиции, упрощая процесс получения всевозможных разрешений.

Однако теперь инвесторы вынуждены вкладывать деньги в ЦОД как можно раньше, что связано с большими рисками — за 24–36 мес. до ожидаемого ввода в эксплуатацию, нередко на этапах покупки земли, переговорах о поставках энергии или получения разрешений. Ранее инвестиции поступали после подписания договоров с арендаторами или в ходе завершения основных этапов строительства. Ранние инвестиции обеспечивают доступ к энергии и земле, но существуют риски изменения законодательства, задержек с присоединением к сетям и проблем в цепочках поставок. Если тенденция сохранится, в 2026 году успешность инвестиций, вероятно, будет в большей степени зависеть от надёжности реализации проектов, чем просто от прогнозирования спроса.

Источник изображения: Benjamin White/unsplash.com

Вместе с тем в ключевых мировых хабах ограничения только растут, так что рост смещается в направлении вторичных и совсем уж небольших рынков. Растущая доля новых проектов гиперскейл-уровня реализуется за пределами традиционных крупных, в местах с более доступной энергией. В Европе акцент смещается с рынка FLAPD (Франкфурт, Лондон, Амстердам, Париж и Дублин) в Южную и Центральную Европу. Такая децентрализация отражает ограничения в доступности энергии, земли и проблемах с регуляторами и заставляет пересматривать долгосрочные стратегии. Так, в АТР общая мощность ЦОД гиперскейлеров с 2020 по 2025 гг. росла в среднем на 32,9 % в год (CAGR), причём в основном рост отмечен за пределами старейших хабов региона.

Если ограничения на ключевых рынках сохранятся, это скажется и на проектах в 2026 году. Рынки с более стабильным энергоснабжением и прозрачными правилами строительства растут более последовательно. Анализ показывает, что на таких рынках ввод мощностей идёт более стабильно, демонстрируя меньший разрыв между анонсированными, утверждёнными и введёнными в эксплуатацию ЦОД. Так, в Норвегии CAGR рынка в течение пяти лет с 2019 года составлил 43 % в год, а в Финляндии только в 2023–2024 гг. было введено более 1,4 ГВт IT-мощностей. Хотя в таких регионах нет крупных ежегодных анонсов новых проектов, в целом они обеспечивают более эффективную реализацию проектов, от стадии планирования до появления действующей инфраструктуры, с меньшими задержками, сроками реализации и рисками.

С учётом пяти названных факторов, можно предполагать, что в 2026 году выигрывать будут проекты, которые легче реализовать — от стадии планирования до завершения строительства. По словам представителя DC Byte, значение теперь будет иметь не то, какие мощности ЦОД анонсированы, а то, сколько именно мощностей можно будет предоставить в срок. Недавно в докладе JLL сообщалось, что огромные затраты на ИИ ЦОД свидетельствуют не о «пузыре», а о «суперцикле» — к 2030 году на ЦОД будет потрачено $3 трлн. Правда, в сентябре 2025 года Bain Global Technology Report прогнозировала, что расходы ИИ-отрасли к 2030 году могут оказаться на $800 млрд больше её доходов.

Источник: servernews.ru